Как пишет газета "Коммерсантъ" в материале Никиты Королева и Евгения Хвостика "Процессоры в изоляции. Как российские власти будут перезапускать электронную промышленность", растущие санкционные ограничения в ответ на военные действия на Украине обнажили системные проблемы в отечественной микроэлектронике. Производители чипов оказались отрезаны от тайваньских фабрик, западных технологий и компонентов. Сотни тысяч уже оплаченных процессоров рискуют просто не доехать, а единственный отечественный завод, способный выпускать гражданскую электронику, может остаться без материалов. Власти привычно говорят об импортозамещении. Но чтобы реализовать его в микроэлектронике, стране в условиях технологической и экономической изоляции требуется за несколько лет пройти путь, на который у не имевшего таких проблем Тайваня ушли десятилетия.

Евгений Павленко (с) Коммерсантъ

Без чипов и полупроводников

Уже 25 февраля, на следующий день после начала Россией спецоперации на Украине, Бюро экспортного контроля (BIS) Минторга США анонсировало экспортные ограничения, которые затронут полупроводники, компьютеры, телеком-оборудование, лазеры, датчики и оборудование в области информационной безопасности. Крупнейший мировой производитель полупроводников, тайваньская TSMC, на мощностях которой выпускаются "Байкалы", "Эльбрусы" и "Скифы", почти сразу прекратила поставки в Россию, сообщала The Washington Post 26 февраля со ссылкой на источник. В тот же день президент Тайваня Цай Инвэнь написала в Twitter, что страна "присоединяется к экономическим санкциям в отношении России".

Менее чем через неделю, 4 марта, BIS перешло к точечным ограничениям. Оно опубликовало список, в который попали крупнейшие российские игроки: АО "Байкал Электроникс" (процессоры "Байкал"), АО МЦСТ (процессоры "Эльбрус"), НТЦ "Модуль" (вычислители "Нейро-Б"), МТЦ "Элвис" (мобильные процессоры "Скиф"). Теперь зарубежные компании, использующие американские технологии, обязаны запрашивать у BIS разрешение на сотрудничество с этими предприятиями, по умолчанию предполагается политика отказа. Фактически это означает, что российские дизайн-центры больше не могут размещать заказы на корейских и тайваньских фабриках.

Евросоюз 15 марта опубликовал список, в котором оказались и производители процессоров. Европейским компаниям будет запрещено оказывать российским структурам, включенным в перечень, любые технологические услуги, связанные с производством товаров двойного назначения, выдавать гранты, займы, кредиты, а также оказывать иную финансовую помощь. Но скоро санкции расширятся: 5 апреля глава Еврокомиссии Урсула фон дер Ляйен заявила, что ЕС запретит экспорт в РФ полупроводников, машин и транспортного оборудования.

Однако четко ответить на вопрос о том, будет ли продолжено сотрудничество дизайн-центров РФ с зарубежными фабриками, невозможно. Топ-менеджеры российских компаний и чиновники отказываются уточнять это и публично, и неофициально. Единственное, в чем они уверены: прямо сейчас переговоров о размещении чипов на тайванских фабриках нет. "Возможно, ситуация изменится через несколько месяцев",- надеется топ-менеджер производителя электроники.

"Мы изучаем опубликованные документы и вырабатываем план дальнейших действий. Официального уведомления о разрыве контракта от TSMC пока не получали",- сообщали CNews в "Байкал Электроникс". Под вопросом не только новые, но и уже сделанные заказы. В "Байкал Электроникс" 21 февраля "Ъ" говорили, что оплатили TSMC порядка 200 тыс. процессоров, 150 тыс. кристаллов уже готовы, но их предстоит корпусировать, еще 50 тыс. чипов должны находиться в производстве.

Самый очевидный шаг для дизайн-центров сейчас - найти за рубежом альтернативную фабрику, готовую выпускать российские процессоры, и перепроектировать их под нового производителя. "Но процесс может занять два-три года, за это время важно не растерять специалистов. Логичным выходом было бы заняться разработкой процессоров по топологиям 130-90 нм, их выпуск можно теоретически наладить на "Микроне". Это могут быть вычислители для медицинской техники или интернета вещей",- полагает источник "Ъ" на IT-рынке.

Между тем "Микрон", как и большинство игроков, со времен начала пандемии испытывает трудности с поставками материалов. А заводу прямо сейчас нужно как минимум наладить и масштабировать выпуск банковских и транспортных карт, обеспечить производство на своих мощностях полупроводников для оборудования, необходимого российским нефтесервисным компаниям. Еще в августе 2021 года гендиректор "Микрона" Гульнара Хасьянова в интервью журналу "Стимул" говорила, что рыночная конъюнктура позволила производителю поднять цены, "но подорожали все материалы и комплектующие, а также возникли перебои с поставками по ряду позиций, например, с поставками кремния". Отвечать на вопрос "Ъ" о том, как сейчас обстоят дела с поставкой материалов и производством, в "Микроне" отказались. Вероятно, предприятие использует складские запасы материалов и просчитывает новые логистические цепочки поставок.

Ситуация осложняется и тем, что российские предприятия из-за санкций лишились возможности покупать оборудование (фотолитографии, установки травления и т. д.) европейского, американского и японского производства (ASML, Applied Materials, Canon), добавляет партнер департамента управления рисками "Делойт" в СНГ Сергей Кудряшов.

Без цели и стратегии

Опрошенные "Ъ" эксперты полагают, что ситуация стала результатом длительного отсутствия внятной госполитики в отрасли, которая предусматривала бы постепенное создание независимой и самодостаточной системы производства.

"До 2020 года не было комплексной государственной программы, отвечающей на вопросы, в каких объемах производить микроэлектронику, в каких целях и из каких материалов",- поясняет Сергей Кудряшов. Собеседник "Ъ" в российском производителе говорит, что отрасль неоднократно обращалась к государству за финансовой поддержкой для строительства новых и модернизации существующих предприятий, а также локализации производства материалов и оборудования, но госполитика была нацелена на субсидирование дизайн-центров: "Теперь российские дизайн-центры остались у разбитого корыта, без доступа к зарубежным производствам и IP-блокам (законченные части процессоров, которые российские разработчики покупают у зарубежных компаний.- "Ъ") они будут разрабатывать процессоры буквально в стол".

C этим отчасти согласен директор по инновационному развитию центра коллективного пользования МИЭТа Павел Машевич. По его словам, до 2020 года, когда была утверждена "Стратегия развития электронной промышленности РФ", госполитика развития отрасли была сфокусирована в основном на финансировании дизайн-центров, а не на создании относительно независимой экосистемы электроники, включающей в себя производство материалов, освоение и выпуск производственного оборудования и поддержку перспективных кадров.

"Я думаю, что в конце 1990-х и начале 2000-х у государства не было достаточно ресурсов, чтобы поддерживать отрасль комплексно, было важно понять, что мы можем сохранить. Тогда было принято решение поддерживать дизайн-центры, которые занялись проектированием микропроцессоров",- говорит господин Машевич. По его словам, целью было сохранение научной школы и подготовка кадров.

Работа над комплексной стратегией развития электронной отрасли, говорит Павел Машевич, началась в 2008 году - тогда замминистра Минпромторга был назначен Юрий Борисов: "Началось финансирование опытно-конструкторских работ, заговорили о необходимости построить собственные заводы, в микроэлектронику пошли финансовые потоки". Но заводы, способные выпускать полупроводники для гражданской электроники, так и не появились. Предпринятая еще 18 лет назад, по сути, единственная попытка запустить производство "Ангстрем-Т" провалилась.

К идее все же запустить в России фабрики полупроводников власти вернулись только в январе 2020 года - эти планы были обозначены в "Стратегии развития электронной промышленности РФ до 2030 года", опубликованной на сайте правительства. В графе "Цели" описаны планы создать "кремниевые фабрики, работающие в режиме "фаундри" (foundry service - возможность массового выпуска полупроводниковых компонентов и приборов) для выпуска цифровых интегральных микросхем с топологическими нормами 28 нм, 14-12 нм, 7-5 нм". Эти планы могли быть конкретизированы в нацпроекте в сфере радиоэлектроники, к работе над которым власти приступили за несколько недель до начала военных действий на Украине.

Остров-доминатор

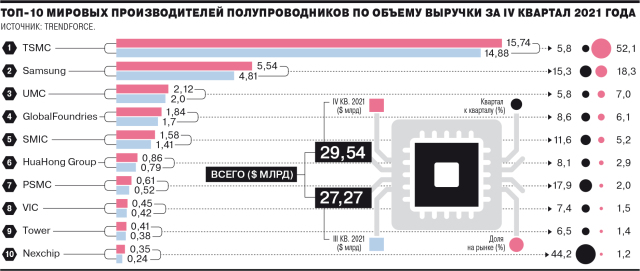

Однако даже до санкций идея выглядела крайне смелой: государство вместе с отраслью решило пройти путь, на который у глобального лидера рынка полупроводников, Тайваня, ушли десятилетия. Доля только одной TSMC на рынке составляет около 52%, тогда как у ближайшего конкурента, южнокорейской Samsung,- только 17,1%. Доля же всего Тайваня в мировом производстве полупроводников - 63%.

Такие результаты были достигнуты во многом благодаря многолетним усилиям правительства и ряду эмигрантов китайского происхождения, которые уехали из коммунистического Китая в США, где получили образование и опыт работы в крупных компаниях, чтобы спустя много лет помочь Тайваню в создании новой индустрии.

Исторически остров Тайвань, где в 1960-х годах власти уже провели масштабные реформы по развитию промышленности, очень сильно зависел от поставок топлива и других ресурсов. Разразившийся в 1973 году нефтяной кризис сильно ударил по промышленности, и правительство решило диверсифицировать экономику, наладив производство полупроводников, которые тогда пользовались растущим спросом благодаря бытовой электронике. На базе специально созданного в 1973 году Института по исследованиям промышленных технологий (ITRI) было решено запустить в стране производство полупроводников с использованием технологий компании RCA.

На строительство первого предприятия понадобилось почти четыре года. В рамках первого этапа госпрограммы на запуск производства было потрачено в целом $10 млн от правительства страны и RCA. Первый завод начал работать в 1977 году под эгидой ITRI. Через три года правительство создало United Microelectronics Corporation (UMC), первоначальные инвестиции в нее составили $12,5 млн. В начале 1980-х был запущен второй этап программы с инвестициями около $22 млн.

В 1987 году при помощи государства была основана еще одна компания - Taiwan Semiconductor Manufacturing Company (TSMC). В капитал с долей 28% вошел голландский производитель электроники Philips Electronics NV, он стал вторым акционером после правительства и предоставил технологии и оборудование для выпуска полупроводниковых узлов на 1,5 микрона - на тот момент это было примерно на два поколения старше, чем топовые предложения рынка.

В конце 1980-х годов на фоне бурного роста южнокорейских производителей электроники Samsung, Hyundai и Goldstar (ныне LG) правительство Тайваня запустило третий этап программы развития полупроводниковой индустрии с инвестициями $72 млн. Обороты и доля тайваньской индустрии полупроводников росли. В 1995 году общие продажи оценивались всего в $3,3 млрд, что составляло лишь 2,5% от общемирового объема. Спустя год они достигли почти $5 млрд (3% от мирового объема), к 2000 году выросли до $17 млрд (6%). Таким образом Тайваню потребовалось около 30 лет, чтобы почти с нуля создать производство полупроводников и занять на мировом рынке солидные позиции.

Отстающие и догоняющие

С опозданием примерно в 40 лет по пути Тайваня решил пойти материковый Китай. В программу импортозамещения Made in China 2025, принятую еще в 2015 году, включили инициативы по срочному созданию новых мощностей для производства полупроводников в КНР. Катализатором, как и в случае РФ, стали санкции США, введенные в 2017-2019 годах. Китайские производители смартфонов - в основном Huawei и ZTE - оказались отрезанными от привычных каналов поставок полупроводников. По плану доля сделанных в Китае комплектующих в китайских товарах к 2025 году должна достичь 70%. Общий объем государственных инвестиций в программу Made in China 2025 уже достиг $1,4 трлн.

Форсирование программы привело к тому, что китайские власти начали активно привлекать сторонних специалистов. По данным западных и тайваньских СМИ, за последнее время более 3 тыс. тайваньских инженеров и разработчиков уехали в КНР - это примерно девятая часть от их общего числа на самом Тайване.

Однако Россия, в один голос признают опрошенные "Ъ" чиновники и участники рынка, повторить опыт Китая в сжатый срок не сможет. Для этого придется переработать все планы развития отрасли. "Действующую нормативную базу нужно просто выбросить в корзину и написать новую",- подчеркивает собеседник "Ъ" в правительстве. По данным источников "Ъ", сейчас над предварительной концепцией нового национального проекта по развитию отрасли работают 22 рабочие группы. Его реализация оценивается в 0,6-1 трлн руб.

Причем эксперты полагают, что вне зависимости от объема государственных влияний реализовать задачу развития российской микроэлектронной отрасли будет непросто. "По объективным причинам в короткий срок выполнить задачу по комплексному развитию отрасли, от материалов и оборудования до заводов и конечных изделий, невозможно",- говорит экс-директор "Росэлектроники", кандидат технических наук Валерий Дшхунян. Необходимо налаживать сотрудничество с теми странами и компаниями, которые в ближайшей перспективе будут способны поставлять материалы для производства, отмечает он. "Если говорить о станкостроении, то здесь нужно идти по пути Китая и частично заняться воспроизводством зарубежных технологических идей, используя постсоветскую научную школу",- добавляет эксперт. Нельзя повторить ошибки, когда мы разрабатывали продукты, чтобы просто получить деньги, настаивает собеседник "Ъ" на рынке электроники: "Нужно сформировать государственный запрос к микроэлектронной отрасли и действовать строго согласно ему, заранее предусматривая, какая продукция нужна, а какая нет. Также следует отойти от политики поддержки дизайн-центров и направить деньги на создание производств. Дизайн-центры вырастут вокруг них самостоятельно". По его мнению, технологическая и экономическая изоляция страны может способствовать процессу, если приведет к серьезному снижению цен на металлы, нефть и газ: микроэлектронная фабрика - энергоемкое производство. Это преимущество теоретически способно привлечь и потенциальных партнеров, например китайских.

(с) Коммерсантъ