Airbus и Boeing решили не разрабатывать новые узкофюзеляжные самолеты, а глубоко модернизировать существующие модели. Это дает Канаде, России и Китаю шанс успешно реализовать программы создания новых экономичных авиалайнеров и потеснить на рынке именитых конкурентов.

Европейский авиастроительный концерн Airbus принял решение вывести на рынок новую версию лайнера A320 NEO (New Engine Options) почти на год раньше намеченного срока — уже в октябре 2015-го. По словам главы Airbus Томаса Эндерса, ускорение реализации программы NEO продиктовано резким увеличением спроса на экономичные самолеты из-за роста цен на нефть. Но есть и еще одна причина для спешки: грядущее появление на рынке сразу трех новых производителей магистральных узкофюзеляжных лайнеров — канадской Bombardier, китайской Comac и российской «Иркут». И если две последние компании начнут поставки не ранее 2016 года, то канадцы сделают это уже в 2013-м. Поэтому сомневаться не стоит: главная цель нового производственного плана Airbus — максимально сократить отставание от Bombardier и опередить остальных конкурентов.

Парижский триумфатор

Все модели NEO будут отличаться от своих предшественников повышенной топливной эффективностью. Ее должны обеспечить главным образом новые двигатели PurePower корпорации Pratt & Whitney. Эти моторы как минимум на 15% экономичнее всех остальных силовых установок, находящихся сейчас в эксплуатации. Таких показателей их разработчикам удалось добиться за счет применения в конструкции новых двигателей специальных редукторов, которые дают возможность турбинам вращаться быстрее, а вентиляторам — медленнее. По словам вице-президента Pratt & Whitney Роберта Сайи, эта инновация позволила сократить количество лопаток на полторы тысячи и резко снизить вес новых двигателей, что, в свою очередь, сделало их менее шумными. Тем не менее о безоговорочной победе Pratt & Whitney над конкурентами речи не идет. Airbus уже объявил, что наряду с двигателями серии PurePower на самолетах NEO будут монтироваться и силовые установки Leap-X компании CFM International (принадлежит General Electric и Snecma), которые тоже способны снизить расход топлива не менее чем на 15%. «Я почти не сомневаюсь, что в долгосрочной перспективе обе эти двигателестроительные компании поделят рынок», — заявил вице-президент Airbus по продажам Джон Лихи.

Airbus собирается оснастить свои модернизированные авиалайнеры и новыми законцовками крыльев в виде акульих плавников (так называемые sharklets). Применение этих устройств снизит расход авиакеросина еще на 3–4%. В результате суммарная экономия топлива составит около 18%. Это позволит увеличить дальность полета A320 NEO примерно на 950 км или повысить грузоподъемность лайнера почти на 2 тонны.

Европейский концерн намерен в общей сложности вложить в программу NEO почти 1 млрд евро. Эти средства будут потрачены преимущественно на инженерные работы по созданию нового пилона двигателя и укреплению центроплана, а также на закупку дублирующего инструментария. В целом же по конструкции планер A320 NEO будет на 95% схож с эксплуатирующимися сейчас самолетами этого семейства. По словам исполнительного вице-президента Airbus Томаса Уильямса, в ходе реализации проекта NEO никаких радикальных изменений в производственном процессе не произойдет. «Мы намерены сделать ставку на существующих поставщиков и использовать только проверенные методики, — говорит Уильямс. — Узкофюзеляжное семейство — это дойная корова нашей компании, и мы не хотим подвергать ее риску».

Первоначально производство A320 NEO будет налажено на предприятии Airbus в Гамбурге. Но в европейском концерне уже разработан план ускоренного перевода на выпуск моделей NEO всех предприятий Airbus, занимающихся финальной сборкой узкофюзеляжных лайнеров, за исключением разве что китайского завода в Тяньцзине. По словам Джона Лихи, в соответствии с этим планом уже к началу 2018 года концерн будет способен выпускать только модели NEO. Но если спрос на обычные A320 сохранится, то Airbus продолжит производить эти лайнеры вплоть до 2025 года.

Новый план Airbus предусматривает не только переориентацию производства на семейство NEO, но и резкое увеличение темпов сборки. Если сейчас с конвейеров Airbus каждый месяц сходит до 36 узкофюзеляжных самолетов, то уже в конце будущего года этот показатель должен вырасти до 42.

Изначально первый полет A320 NEO был запланирован на конец 2014 года. Однако руководство Airbus не раз намекало, что постарается сделать все возможное, чтобы начать испытания на несколько месяцев раньше. В частности, уже решено, что в программе сертификационных полетов будет задействовано не четыре, а сразу восемь лайнеров NEO. Еще один самолет Airbus специально выделит двигателестроительным компаниям для испытаний их силовых установок. Ожидается, что все эти меры позволят получить сертификат летной годности на семейство NEO к середине 2015 года, а еще через несколько месяцев передать первый модернизированный самолет стартовому заказчику.

Новый A320 NEO будет дороже своих предшественников на 6 млн долларов — около 91 млн долларов в ценах каталога. Это почти на 10 млн долларов дороже наиболее близкой к нему по характеристикам конкурирующей модели Boeing 737–800 NG. Тем не менее Джон Лихи уверен, что его концерну удастся продать не менее 7 тыс. самолетов NEO до 2030 года. И судя по тому ажиотажу, который возник на рынке вокруг новой модели Airbus, этот план выглядит вполне реалистично.

Напомним, что официально программа NEO стартовала в декабре прошлого года, а уже к июню Airbus получил на эти самолеты более 330 твердых заказов. Стартовым заказчиком А320 NEO стала авиакомпания Virgin America, подписавшая контракт на приобретение 30 лайнеров. А вскоре ее примеру последовали индийская IndiGo и малайзийская AirAsia, которые приобрели в общей сложности более 300 новых самолетов. Причем контракт с AirAsia, заказавшей 200 лайнеров семейства NEO на общую сумму 18,2 млрд долларов, стал одним из самых крупных в истории европейского концерна. Но настоящий успех к Airbus пришел во время авиационной выставки в Ле Бурже. Там европейцы продали почти двум десяткам различных компаний 667 самолетов NEO более чем на 60 млрд долларов. Таким образом, всего за полгода портфель твердых заказов на семейство А320 NEO превысил 1 тыс. лайнеров. «Должен признаться, что до авиасалона я недооценивал рыночный спрос на самолеты NEO, — говорит Томас Эндерс. — Но теперь уже очевидно, что наша новая модель будет настоящим бестселлером».

Из всех заказов, полученных европейским концерном, особо стоит выделить контракты с ирландской компаний Republic Airways на 80 самолетов А320 NEO и немецкой Lufthansa на 30 лайнеров. Эти две авиакомпании в свое время выступили стартовыми заказчиками новых Bombardier C-Series — прямых конкурентов NEO. И некоторые аналитики уже поспешили заявить, что переориентация немцев и ирландцев на новые европейские самолеты может сыграть роковую роль в судьбе канадских авиастроителей. Впрочем, пока ни Republic Airways, ни Lufthansa от своих заказов на Bombardier C-Series официально не отказались. Тем не менее тенденция к росту доли NEO в парках авиакомпаний, а также замещение этими авиалайнерами конкурирующих моделей прослеживается весьма четко. Например, индонезийская Garuda, до сих пор эксплуатировавшая только модели Boeing, приобрела 25 самолетов семейства NEO, которые заменят в парке авиакомпании часть американских лайнеров. Похожим образом поступила и скандинавская SAS, которая тоже считалась преданным клиентом Boeing. Но, выбирая между Boeing 737 NG и А320 NEO, скандинавы в конечном счете отдали предпочтение новинке европейского концерна и подписали контракт на закупку 30 самолетов, которые будут базироваться в главном аэропорту авиакомпании в Копенгагене. Как заявил вице-президент SAS Горан Янссон, этот заказ — значительный шаг вперед на пути обновления парка самолетов компании SAS, так как позволит эксплуатировать наиболее экономичные лайнеры из представленных на рынке.

Но кульминацией триумфа Airbus стал контракт с одной из крупнейших авиакомпаний мира — American Airlines. Американцы объявили тендер на поставку в 2013–2022 годах 460 узкофюзеляжных лайнеров, в рамках которого предусмотрен опцион на приобретение еще 465 таких же самолетов до 2025 года. Это самый крупный заказ в истории мирового авиапрома: он оценивается почти в 38 млрд долларов. Но по политическим соображениям американскому авиаперевозчику пришлось разделить этот заказ между двумя ведущими авиастроительными компаниями, так что полная победа Airbus исключалась по определению. В итоге Boeing достался твердый контракт на поставку 100 самолетов Boeing 737 NG с опционом еще на 40 машин. При этом American Airlines подписала юридически обязывающий протокол о намерении приобрести в будущем дополнительно 100 самолетов семейства Boeing 737 NG с новыми двигателями Pratt & Whitney и CFM International и выдала опцион на покупку еще 60 таких же воздушных судов. Но соглашение вступит в силу лишь после того, как совет директоров Boeing примет решение о разработке таких самолетов. На этом фоне успехи европейских авиастроителей выглядят куда более впечатляющими. Airbus подписал с American Airlines твердый контракт на поставку 260 новых самолетов A320, половина из которых — в версии NEO. При этом европейский концерн получил еще и опцион на покупку 365 таких же воздушных судов. «Мы чрезвычайно рады новому партнерству с American Airlines, ведь до сих пор эта авиакомпания доверяла исключительно самолетам Boeing», — заявил журналистам после подписания контракта Томас Эндерс. Действительно, контракт с American Airlines — знаковая победа европейского концерна. И одержана она в принципиально важный момент. Именно сейчас большинство ведущих авиакомпаний США активно ищут замену устаревшим моделям Boeing и вполне могут последовать примеру American Airlines. А что же в этих условиях будет делать Boeing?

Новый или старый?

Еще несколько месяцев назад почти все руководство американского авиагиганта дружно уверяло общественность, что скорее всего не будет проводить ремоторизацию лайнеров семейства Boeing 737 NG, а разработает принципиально новый узкофюзеляжный самолет. «Мы считаем, что наши клиенты не станут эксплуатировать воздушные суда, которые уже устареют к 2020 году, а будут ждать новый самолет. И мы его создадим к концу нынешнего десятилетия или к началу следующего, — говорил главный исполнительный директор Boeing Джим Макнирни. — Этот Boeing будет расходовать на 20 процентов меньше топлива, чем его предшественники, а затраты на эксплуатацию снизятся как минимум на 10 процентов». Того же мнения придерживался глава Boeing Commercial Airplanes Джеймс Олбу. «Наш конкурент говорит, что технологии создания нового узкофюзеляжного самолета у него появятся не ранее 2035 года. И мы ему верим. Но у нас эти технологии уже есть — они воплотились в нашем революционном самолете Boeing 787 Dreamliner. И мы намерены их использовать при разработке других лайнеров, в том числе узкофюзеляжных», — уверял Олбу. При этом оба руководителя Boeing открыто говорили, что появление А320 NEO не только не угрожает рыночным позициям их корпорации, но и вообще мало что может изменить на рынке. «Я лишь отмечаю, что пока мы не видели никакого оттока наших клиентов и не слышали серьезных разговоров о переходе на лайнеры NEO, как не было и никаких изменений в структуре нашего портфеля заказов. Большая часть действий, связанных с самолетами NEO, происходила в стане клиентов Airbus, а также тех, кто рассматривает продукцию Bombardier. Вот как раз для последних NEO действительно представляет угрозу», — говорил Макнирни. Надо сказать, что для такой бравады у руководителей Boeing были определенные основания. Целый ряд лидеров авиационной индустрии с пеной у рта убеждали руководство американского авиагиганта в правильности выбранной стратегии. Самым активным из них был основатель крупнейшей в мире лизинговой компании Air Lease Corp. Стивен Удвар-Хази, который считается автором почти всех современных схем авиационного лизинга. Он не только объявил о готовности стать стартовым заказчиком принципиально нового лайнера Boeing, но и призвал американских авиастроителей не поддаваться на уловки конкурентов. «Руководству Boeing не нужно обращать внимание на коммерческий успех семейства NEO, так как он рассчитан на краткосрочную перспективу, а Boeing в своем решении должен опираться на долгосрочные потребности авиационной отрасли», — заявлял глава Air Lease. Но после парижского авиасалона стало ясно, что Boeing будет вынужден изменить свою позицию. «Идея замены семейства Boeing 737 NG принципиально новыми самолетами, которые, наверное, предпочла бы наша компания, погибла после Ле Бурже. Никто не собирался покупать эти самолеты, все хватали А320 NEO», — резюмировал Говард Миллер, финансовый директор авиакомпании Ryanair, которая является вторым по величине эксплуатантом моделей Boeing 737 NG в мире. А итоги тендера American Airlines не оставили никаких сомнений в том, что Boeing в любом случае решится на ремоторизацию своих узкофюзеляжных лайнеров. При этом вариант параллельной реализации двух проектов полностью исключен — для этого у американской корпорации просто нет ресурсов.

На прошлой неделе Джеймс Олбу заявил, что ремоторизованные лайнеры семейства Boeing 737 NG могут появиться на рынке уже в 2016–2017 году, при этом они будут почти на 8% эффективнее самолетов А320 NEO. На модернизированных американских лайнерах будут устанавливаться все те же двигатели PurePower и Leap-X. Но в отличие от Airbus американцам придется потратить на ремоторизацию вдвое больше — почти 3 млрд долларов. Это связано с тем, что установка под крыло Boeing 737 80-дюймовых двигателей потребует не только укрепления центроплана и создания новых пилонов, но и разработки более высокой передней стойки шасси. Ожидается, что проект ремоторизованного семейства Boeing 737 NG официально будет представлен в четвертом квартале нынешнего года. Тогда же американская корпорация начнет собирать заказы на эти самолеты. Правда, как говорит Джеймс Олбу, «ремоторизация семейства Boeing 737 NG может и не оправдать затраченных на нее усилий». Но если это так, то зачем же Boeing изменил свою позицию?

По словам Олбу, все дело в том, что система производства американской корпорации сейчас просто не готова к выпуску нового самолета. Для того чтобы обеспечить рентабельность такого проекта, необходимо довести выпуск до 60 лайнеров в месяц. Но ни поставщики, ни сборочные линии в обозримой перспективе на такой темп выйти не в состоянии. И понятно почему. Все ресурсы Boeing были брошены на создание дальнемагистрального лайнера Boeing 787 Dreamliner. На этом самолете впервые в мире установлен фюзеляж, выполненный исключительно из композитных материалов. При этом общая доля композитов в конструкции Boeing 787 достигает 50%. Но как показала практика, многие производители композитных компонентов лайнера, например итальянская Alenia, долгое время не могли обеспечить ни надлежащее качество продукции, ни требуемый объем. Это стало главной причиной того, что сроки реализации проекта Boeing сдвинул года на четыре. Только на прошлой неделе самолет Boeing 787 Dreamliner был передан стартовому заказчику — японской авиакомпании ANA, но пока так и не начал выполнять регулярные рейсы. Впрочем, дело не только в срыве сроков. Проект сильно подорожал. Изначально планировалось, что создание этого лайнера обойдется в 7–8 млрд долларов, но в итоге было потрачено почти 18 млрд долларов. В результате рентабельность проекта резко сократилась, что не могло не отразиться на общем финансовом состоянии американского авиагиганта. По мнению главного аналитика банка UBS Дэвида Штрауса, показатель денежного потока, связанного с программой Boeing 787, в ближайшие несколько лет будет ухудшаться, поскольку производственный процесс входит в фазу крупномасштабного серийного выпуска, что требует дополнительных ресурсов. Но изыскать их, по мнению Штрауса, непросто, так как цена на первые 800 проданных самолетов изначально была зафиксирована на слишком низком уровне — меньше 180 млн долларов за лайнер. «Очевидно, что с проектом Boeing 787 американская корпорация стала жертвой собственного успеха и наступать на те же грабли еще раз не захотела», — говорит аналитик исследовательской компании Berstein Research Дуглас Харид. Косвенно это подтверждают и сами американцы. «Мало иметь новые технологии, нужно еще развернуть эффективное производство. Необходимо ясно понимать, как скоро и насколько успешно мы сможем ежемесячно выпускать 40, 50, 60 самолетов, которые в основном состоят из композитных материалов. Честно говоря, у нас не было четких ответов на все эти вопросы, и чем больше уходило времени на поиск ответов, тем больше беспокойства проявляли наши клиенты, которые хотят получить более экономичные самолеты сейчас, а не потом», — признался Джеймс Олбу.

Без альянсов

Итак, нежелание грандов мирового авиастроения заниматься разработкой принципиально новых узкофюзеляжных самолетов дает определенный шанс трем новым игрокам — Bombardier, Comac и «Иркуту» — воспользоваться ситуацией и потеснить на рынке именитых конкурентов. Но смогут ли они сделать это?

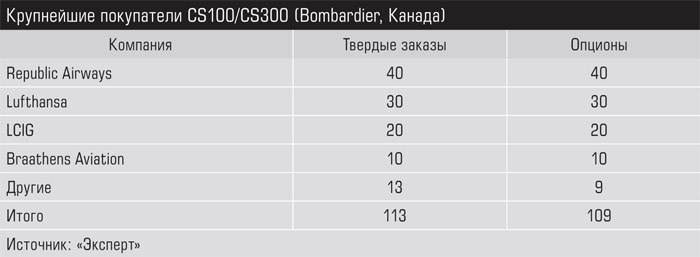

На первый взгляд все предпосылки для захвата части рынка у авиастроителей из Канады, Китая и России есть. По прогнозам Boeing, в ближайшие двадцать лет в мире будет продано 33,5 тыс. новых магистральных самолетов на сумму около 4 трлн долларов. При этом доля узкофюзеляжных лайнеров резко увеличится. Если сейчас они занимают около 60% в общем объеме продаж, то к 2030 году этот показатель превысит 70%. То есть авиакомпании мира в течение двух десятилетий закупят более 20 тыс. новых узкофюзеляжных лайнеров. Учитывая, что Airbus и Boeing в сумме надеются продать за это время всего около 15 тыс. таких самолетов, места на рынке, по идее, должно хватить и трем новым игрокам. Проблема, однако, в том, что пока никто из этой тройки не может похвастаться своим портфелем заказов. Например, Bombardier за пять лет, прошедшие с момента старта программы C-Series, смогла набрать всего 113 твердых заказов на свои новые самолеты CS100 и CS300. К тому же 70 из них (от Lufthansa и Republic Airways) уже в самое ближайшее время могут быть аннулированы.

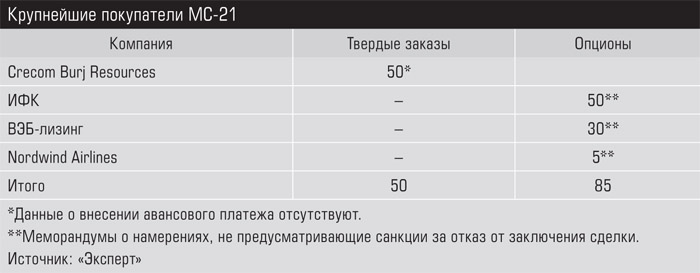

Показатели Comac и «Иркута» еще более плачевны. В феврале нынешнего года перед авиасалоном в Чжухае руководство Comac с большой помпой анонсировало планы продать «несколько сотен самолетов» во время выставки. Но в итоге получило твердые заказы только на 55 лайнеров. Причем три крупнейшие авиакомпании КНР — Air China, China Southern Airlines и China Eastern Airlines — приобрели в общей сложности всего 15 новых китайских самолетов (по пять каждая). Да и то сделано это было по прямому указанию властей. Как сказал потом один из высокопоставленных сотрудников неназванной китайской авиакомпании, «правительству не стоило оказывать на нас давление в таком деликатном вопросе, как покупка новых самолетов, поскольку подобные решения должны приниматься в первую очередь в интересах наших пассажиров». Но если китайцам все-таки удалось заставить национальные авиакомпании стать стартовыми заказчиками своих новых самолетов, то «Иркут» об этом может только мечтать. Первой и единственной структурой, которая подписала твердый контракт на приобретение наших самолетов МС-21, стала малоизвестная малайзийская компания Crecom Burj Resources. Причем информация о том, перечислила ли она авансовый платеж за 50 заказанных лайнеров, так и осталась тайной.

Нежелание национальных авиаперевозчиков приобретать продукцию своих же авиастроительных компаний объясняется довольно просто. Новые китайские, канадские и российские лайнеры не смогут обеспечить сколько-нибудь заметную экономию по сравнению с ремоторизованными версиями Airbus и Boeing. На них будут установлены те же самые двигатели PurePower и Leap-X и такое же бортовое радиоэлектронное оборудование. Но самое главное, в ходе реализации программ создания своих самолетов новые игроки неизбежно столкнутся с множеством технических проблем, как это произошло с российским региональным лайнером Superjet 100, который потяжелел почти на три тонны, или с тем же C919 — тот стал прибавлять в весе еще на этапе проектирования. А раз так, то вполне вероятно, что заявленные экономические характеристики новых лайнеров на поверку окажутся не такими уж и привлекательными. Да и срок появления на рынке новых самолетов почти наверняка соблюсти не удастся. Все это не может не вдохновлять руководство Airbus и Boeing. «Даже если новые самолеты из России, Китая и Канады действительно будут такими экономичными, как говорят их производители, это еще не означает рыночного успеха. Мы же не будем стоять на месте, мы будем совершенствовать наши лайнеры и очень скоро достигнем лучшей топливной эффективности», — говорит директор по маркетингу Airbus Алан Пардо. Глава концерна EADS (материнская компания Airbus) Луи Галлуа считает, что в этих условиях авиастроительным компаниям придется объединяться в альянсы, естественно, при главенствующей роли европейцев. «Такая идея может оказаться вполне неплохой, поскольку сейчас появилось много второстепенных компаний и объединение может укрепить их позиции в этой конкурентной борьбе», — заявил Галлуа. Этот тезис охотно поддержал и Джим Макнирни, предложивший бразильской авиастроительной корпорации Embraer вместе поработать над созданием нового регионального самолета на 150 мест. Но Embraer, как и другие авиастроительные компании второго эшелона, вступать в какие-либо альянсы с Airbus и Boeing отказались. И, надо полагать, не без оснований. В конце концов, первые лайнеры Airbus, созданные на заре 1970-х, тоже не отличались выдающейся топливной эффективностью, тем не менее через три десятилетия упорного труда европейский концерн смог решить почти все конструкторские и производственные проблемы и стал ведущим мировым игроком. Авиастроительным компаниям из Бразилии, Канады, Китая и России ничто не мешает повторить этот путь.

Ольга Зайцева, Алексей Хазбиев