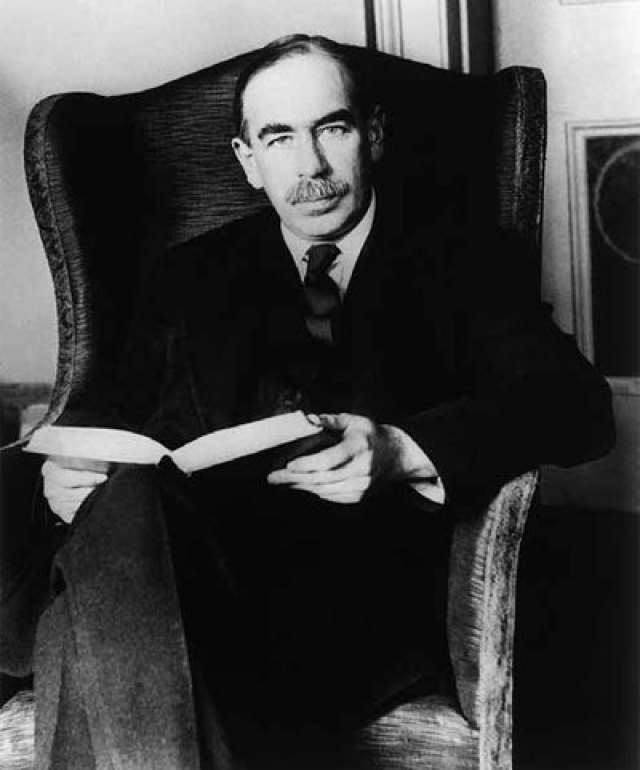

«Кейнсианские» методы стимулирования спроса не обеспечат выход из рецессии

Инструменты денежно-кредитной политики должны обеспечивать адекватное денежное предложение для расширенного воспроизводства и опережающего развития экономики на перспективных направлениях становления нового технологического уклада. Простые «кейнсианские» методы стимулирования спроса путем масштабного вливания финансовых средств, как это предлагают Рубини и Мим в отношении методов борьбы с нынешним кризисом, хоть и будут способствовать смягчению спада, но не смогут обеспечить выхода из рецессии. Для этого нужна резкая активизация научно-технической и инновационной политики. В этих условиях денежная эмиссия должна иметь целевой характер и канализироваться государством в приоритетных направлениях роста экономической активности.

Необходимо создать эмиссионный механизм рефинансирования Банком России коммерческих банков под увеличение их кредитных требований к предприятиям реального сектора в меру роста финансовых потребностей развивающейся экономики. Наш собственный и мировой опыт позволяет сконструировать оптимальные механизмы денежного предложения, замкнутые на кредитование реального сектора экономики и приоритетные направления ее развития.

“ Кроме адекватной денежно-кредитной политики, антикризисная стратегия должна включать активную промышленную политику, стимулирующую «точки роста» в общей депрессивной среде ”

Для этого следует увязать условия доступа коммерческих банков к рефинансированию со стороны Центрального банка с обязательствами по целевому использованию получаемых от государства кредитных ресурсов для финансирования производственных предприятий и приоритетных направлений хозяйственной деятельности. Это можно сделать комбинацией косвенных (рефинансирование под залог облигаций и векселей платежеспособных предприятий) и прямых (софинансирование государственных программ, предоставление госгарантий, кредитование специальных инвестиционных контрактов) способов денежного предложения. Посредством ломбардного списка ЦБ и лимитов госгарантий государство сможет избирательно воздействовать на денежные потоки, обеспечивая расширенное воспроизводство системообразующих предприятий, благоприятные условия для роста экономической активности и привлечения инвестиций в приоритетные направления развития. При этом ставка рефинансирования не должна превышать среднюю норму прибыли в обрабатывающей промышленности (в соответствии с международной практикой в условиях структурного кризиса она должна находиться в пределах 1–4%), а сроки предоставления кредитов соответствовать типичной длительности научно-производственного цикла производства машиностроительной продукции (5–7 лет).

Наряду со снижением ставки рефинансирования нормализация цены денег требует активной политики ограничения доходности рынка госдолга, контролируемого Банком России и крупными банками с государственным участием, применения для государственных целей низкопроцентных целевых кредитов (по ипотеке, для малого бизнеса, по образовательным кредитам), временного административного регулирования ставок процента и банковской маржи. Целесообразно также существенное увеличение ресурсного потенциала существующих и создание новых институтов развития, предоставляющих долгосрочные инвестиционные кредиты под квазинулевые проценты.

Антикризисная стратегия

В условиях мирового кризиса развитие финансового сектора России возможно только на основе опережающего роста внутреннего платежеспособного спроса в сравнении с внешним. В этой связи реструктуризация финансового сектора должна ориентироваться не на рынок акций, а на рост банковской системы в сочетании с ограничением финансовых спекуляций и стимулированием долгосрочных инвестиций, институтами развития и венчурного финансирования. При этом поддержка государством коммерческих банков должна быть ограничена предоставлением только целевых кредитов с соблюдением следующих принципов: равный доступ, ограничение поддержки во времени и в масштабах, участие самих банков в антикризисных мерах, недопустимость получения выгод от господдержки акционерами. В исключительных случаях господдержка собственного капитала банковского сектора могла бы осуществляться путем приобретения Банком России привилегированных акций коммерческих банков.

Важным условием реализации собственной антикризисной стратегии является отказ от использования зарубежных рейтинговых агентств для оценки надежности тех или иных заемщиков. Банк России должен использовать только рейтинги, устанавливаемые российскими агентствами, а также результаты собственных мониторингов.

Концентрация денежной эмиссии на рефинансировании коммерческих банков под обязательства производственных предприятий создает конкуренцию между банками в борьбе за клиентов в среде производственных предприятий ради доступа к рефинансированию со стороны Центрального банка. В результате кредитный рынок из рынка продавца, монополизированного крупными коммерческими банками, превратится в рынок покупателя, конкурентная борьба на котором повлечет снижение процентных ставок.

Идеи Джона Майнарда Кейнса (1883–1946) должны дополняться планами научно-технического рывка

Необходимым условием перехода к политике длинных и дешевых денег для реального сектора экономики является восстановление валютного контроля, предусматривающее введение разрешительного порядка осуществления операций капитального характера при сохранении свободной конвертируемости рубля по текущим операциям. Без этого не удастся снизить процентные ставки и расширить до нужных масштабов (в 2–3 раза) кредитование реального сектора экономики.

В условиях нарастающей дестабилизации мировой валютно-финансовой системы нужно, с одной стороны, защитить внутренний рынок от набегов быстро увеличивающихся масс иностранного спекулятивного капитала, а с другой – расширять сферу использования собственной валюты, поддерживая экспансию национальных финансовых институтов на связанные с Россией рынки.

Для расширения сферы использования рублей в международных расчетах необходимо перейти на ценообразование и внешнюю торговлю природным газом, нефтью, металлами, военной техникой за рубли, обеспечить рублевое кредитование экспорта российских товаров, а также максимально удешевить операции по обмену национальных валют интегрированных с Россией государств. Последняя задача может быть решена при помощи Межгосбанка СНГ, который имея корреспондентские отношения с центральными банками всех государств Содружества, может на порядок снизить транзакционные издержки валютообменных операций. Можно также воспользоваться механизмом «валютных свопов», широко используемых ФРС США и Китаем для поддержания спроса на свою валюту и расширения возможностей кредитования торговли.

Наряду с мерами по формированию национальной кредитно-инвестиционной системы должны быть приняты меры по защите финансовых институтов от разрушительных колебаний финансового рынка. Они могут включать дополнительные формы страхования кредитных рисков, расширение коридора соответствующих контрольных нормативов, изменение правил оценки залогов, ограничение маржинальных требований, введение методик оценки имущества, предусматривающих стабилизацию его стоимости.

После принятия всех перечисленных выше мер возможно наращивание денежного предложения как необходимого условия поддержания внутреннего спроса, подъема инвестиционной и инновационной активности. В отличие от эмитентов мировых валют кризис в России вызван не избытком денежного предложения и связанных с ним финансовых пузырей, а хронической недомонетизацией экономики, которая длительное время работала на износ вследствие острого недостатка кредитов и инвестиций. Российская экономика нуждается в существенном расширении денежного предложения для восстановления внутреннего рынка, подъема инновационной и инвестиционной активности в целях модернизации и опережающего развития. Следует по меньшей мере вернуть в экономику 12 триллионов рублей, изъятых Банком России из оборота в течение последнего пятилетия, а также немедленно прекратить его операции по абсорбированию денег посредством эмиссии облигаций и принятия денег на депозиты.

Формирование опирающейся на внутренние источники финансово-инвестиционной системы позволит наращивать и максимально использовать сбережения, более трети которых в течение всего постсоветского периода вывозилось за рубеж. Это создаст условия для повышения нормы накопления.

Как показывает наш собственный и зарубежный опыт, для опережающего развития норма накопления должна составлять не менее трети ВВП. Для России это означает необходимость форсированного увеличения инвестиций с целью удвоения нормы такого накопления. Основным источником финансирования этого подъема на начальном этапе должно стать полномасштабное использование имеющихся сбережений, в полтора раза превышающих объем инвестиций, а также многократное расширение кредита, организуемое государством путем контролируемой денежной эмиссии под гособязательства и предприятий в целях финансирования инвестиций в модернизацию, развитие и расширение перспективных производств. В последующем для соответствующего повышения нормы сбережения целесообразно применение мер по дестимулированию расточительного и демонстративного потребления (введение прогрессивных налогов на сверхдоходы и имущество физических лиц, акцизов на продажи предметов роскоши и пр.) и стимулированию накоплений (в том числе посредством ускоренной амортизации). Можно также увеличить премию на накопительную часть пенсионных сбережений с использованием их на финансирование долгосрочных инвестиционных проектов под госгарантии.

Кроме адекватной денежно-кредитной политики, антикризисная стратегия должна включать активную промышленную политику, стимулирующую «точки роста» в общей депрессивной среде. При этом наибольшее значение имеют точки роста с большим мультипликатором, стимулирующие экономическую активность в большом числе технологически сопряженных производств: выпуск полноценных отечественных самолетов (Ил-96, Ту-204/214, Ту-334, Ан-140/148), жилищное строительство, космические системы связи, модернизация транспортной и энергетической инфраструктуры и т. п.

Важным элементом промышленной политики наряду с формированием поддерживаемых государством крупных интегрированных корпораций должно стать стимулирование спроса на отечественное оборудование посредством соответствующего регулирования госзакупок и закупок контролируемых и поддерживаемых государством предприятий (прежде всего «Аэрофлот», «Газпром», Роснефть, РЖД и пр.). Это имеет особое значение в несущих отраслях нового технологического уклада (здравоохранение, авиация, телекоммуникации), а также в добывающей промышленности и в инфраструктурных отраслях, имеющих гарантированный рынок сбыта.

Важным направлением стратегии опережающего развития является формирование эффективного единого экономического пространства ЕАЭС. Создание интеграционных объединений расширяет возможности развития экономики, повышает ее устойчивость к внешним шокам, увеличивает масштаб деятельности и конкурентные преимущества российских предприятий. Реализуя общую антикризисную стратегию, государства ЕАЭС повышают свои возможности выхода на траекторию опережающего развития.

Значительное увеличение денежного предложения, предусматриваемое антикризисной стратегией, требует кардинального повышения эффективности антимонопольной политики в целях подавления инфляции. Наряду с активизацией применения ее стандартных мер по пресечению ценовых сговоров необходимо проведение системной политики регулирования цен. Должно быть юридически закреплено понятие нормальной рентабельности, включающей в себя расходы на инновации, повышение качества и снижение издержек выпускаемой продукции, а также предусматривающей прогрессивное налогообложение сверхнормативной прибыли. Для выравнивания рентабельности разных отраслей экономики необходимы проведение ограничительной ценовой политики в отношении естественных монополий, вплоть до замораживания тарифов на их услуги на период реализации антикризисной стратегии, введение мер по снижению ставки процента в составе затрат на производство, а также принятие федерального закона, устанавливающего формы, пределы и процедуры регулирования цен.

Защитный контур

Поддержание благоприятных для модернизации и развития экономики ценовых пропорций требует восстановления экспортных тарифов на сырье и повышения импортных тарифов на готовую продукцию, а также мер по защите внутреннего рынка, как уже отмечалось, от недобросовестной конкуренции извне. Прибыльность поставок сырья на внешний рынок не должна превышать рентабельность его переработки внутри страны, а доходность инвестиций в развитие перспективных отраслей экономики быть достаточной для их расширенного воспроизводства. При этом необходимо разорвать информационный контур формирования цен на биржевые товары по котировкам мирового рынка.

“ Даже при катастрофическом сценарии глобального кризиса Россия имеет необходимые ресурсы не только для самостоятельного выживания, но и для опережающего развития ”

Для обеспечения конкурентного ценообразования в сырьевом секторе следует сформировать систему биржевой торговли в рублях. Для этого разработать и утвердить Концепцию формирования общего биржевого рынка товаров, в том числе рынков производных финансовых инструментов, базисным активом которых является товар, в рамках ЕАЭС, а также программы развития биржевых торгов товарами, по которым сторонами достигнута договоренность их реализации с использованием биржевых и внебиржевых индикаторов цен.

В условиях нарастающего хаоса и турбулентности на мировых рынках необходимо предусмотреть создание системы защиты от угроз экономической безопасности, которая наряду с охарактеризованными выше инструментами валютного контроля должна располагать защитными контурами финансовой, распределительной и имущественных систем.

Защитный контур финансовой системы должен гарантировать платежи и кредиты реальному сектору при аварийной ситуации в банковской системе. ЦБ должен быть готов подхватить систему расчетов через расчетно-кассовые центры и госбанки в случае цепной реакции банкротств коммерческих банков. Программы поддержки системообразующих предприятий, регионов и отраслей в условиях возможного паралича банковской системы должны производиться через казначейство, которое может также принять на себя функции обслуживания госпредприятий.

Для защиты стратегических активов в экономике и обеспечения выпуска продукции жизнеобеспечения (продовольствие, энергия, транспорт и др.) государство должно быть готово к национализации соответствующих системообразующих предприятий и узлов инфраструктуры (электростанции, элеваторы, порты, склады) или к их постановке под жесткий антимонопольный контроль. Предприятия из списка системообразующих должны получать финансовую помощь только под соответствующие бизнес-планы и передачу пакетов акций (активов) государству в качестве обеспечения своих обязательств по выпуску продукции и возврату средств. При этом не должна допускаться покупка стратегических активов иностранным капиталом (или конверсия долгов в собственность) за исключением случаев создания совместных предприятий или объединения активов на паритетных началах в целях повышения конкурентоспособности и технического уровня.

Защита систем воспроизводства «человеческого капитала» должна гарантироваться переводом соответствующих статей бюджета в режим защищенных вне зависимости от бюджетных доходов. Необходимо также создание стратегических резервов основных сырьевых товаров, продовольствия и лекарств в целях поддержания производства и импорта критически значимых товаров в достаточных для стабилизации цен объемах.

При любом сценарии дальнейшего развертывания глобального кризиса Россия должна сохранять возможность самостоятельной политики и влияния на глобальную ситуацию. Наличие надежного природно-сырьевого и оборонного потенциала дает нам для этого объективные возможности. Даже при катастрофическом сценарии глобального кризиса Россия имеет необходимые ресурсы не только для самостоятельного выживания, но и для опережающего развития. Поэтому в международных инициативах необходимо ориентироваться исключительно на собственные интересы, бесповоротно отказаться от прежней политики кредитования США и других стран НАТО и следования у них на поводу. При самых плохих сценариях глобального кризиса, проводя политику в собственных интересах, Россия сможет улучшить свое положение в мировой экономике.

Исследования состояния имеющегося научно-производственного потенциала (основные фонды – потенциал роста выпуска – 40%, трудовые ресурсы – 20%, природные ресурсы – до 80%, научно-технический и интеллектуальный потенциал – более 50%) свидетельствуют о наличии объективных предпосылок устойчивого и быстрого развития российской экономики в среднесрочной перспективе с темпом не менее 10 процентов прироста ВВП в год и до 20 процентов прироста производственных капитальных вложений на основе активизации ее конкурентных преимуществ и интенсивных возможностей. Для этого должны быть решены следующие задачи экономической политики.

В технологической области стоит задача формирования и развития производственно-технологических систем шестого и пятого технологических укладов и стимулирования их роста вместе с модернизацией сложных производств. Для этого должны быть решены проблемы выращивания конкурентоспособных на мировом рынке предприятий, осваивающих технологии современного технологического уклада. Одновременно должны быть созданы условия для опережающего становления новейшего технологического уклада, включающие государственную поддержку соответствующих фундаментальных и прикладных исследований, развертывание инфраструктуры подготовки кадров необходимой квалификации, создание информационной инфраструктуры.

В институционной области – формирование такого хозяйственного механизма, который обеспечил бы перераспределение ресурсов из устаревших и бесперспективных производств, а также сверхприбыли от экспорта природных ресурсов в производственно-технологические системы современного и нового технологических укладов, концентрацию ресурсов в ключевых направлениях их развития, модернизацию экономики, повышение ее эффективности и конкурентоспособности на основе распространения новых технологий. Решению этой задачи должны быть подчинены меры по формированию институтов развития, реструктуризации неплатежеспособных предприятий, программы приватизации, регулирование внешней торговли, научно-технологическая, промышленная, финансовая политика государства.

Аналогичный подход должен определять политику и в области совершенствования организационно-производственной структуры экономики. Важно стимулировать такие формы интеграции финансовых, производственных, торговых, научно-исследовательских и образовательных организаций, которые могли бы устойчиво развиваться в условиях жесткой международной конкуренции, обеспечивать непрерывное повышение эффективности производства на основе современного освоения новых технологий. Необходимо как можно быстрее ликвидировать отставание в использовании современных технологий управления развитием производства. А значит – обеспечить освоение CALS-технологий, методов инновационного менеджмента, введения общепринятых стандартов и технологий.

Сергей Глазьев, научный руководитель Центра исследований долгосрочных закономерностей развития экономики при Финансовом университете, академик РАН

Газета "Военно-промышленный курьер", опубликовано в выпуске № 22 (835) за 16 июня 2020 года