Важность внешнеполитического альянса с Китаем не повод для уступок стратегических позиций в экономическом взаимодействии двух стран

В последние месяцы Китай превратился чуть ли не в основной объект российской политики. Москва всячески демонстрировала готовность углублять и расширять отношения со своим юго-восточным соседом, и апофеозом этой кампании стал визит главы КНР Си Цзиньпина в Москву на 9 Мая. Мало того что китайский руководитель оказался главным гостем на Дне Победы, а группа китайских солдат, маршировавших по Красной площади, была самой многочисленной из всех иностранных контингентов, в ходе визита еще были подписаны почти три десятка экономических соглашений, ряд которых носит стратегический характер.

Сближение двух стран обусловлено не только желанием России получить китайских инвесторов, но и тем, что у Пекина и Москвы близкие взгляды на международную ситуацию и, самое главное, на судьбу контролируемых американцами институтов глобального управления. Введенные против России санкции показали всем, прежде всего Китаю, что США будут и дальше пользоваться контролем над мировыми финансовыми институтами для наказания политически неугодных стран. Что, в свою очередь, стимулирует потенциально неугодные страны создавать альтернативные институты (наподобие банка БРИКС). Учитывая экономическую мощь Китая, без него создание этих институтов практически невозможно.

|

| Крупнейшие рынки акций в 2014 году |

| Источник: Эксперт |

Естественно, у Москвы и Пекина на внешнеполитическом фронте не все так гладко. Есть и потенциальные точки конфликта, в частности Средняя Азия. До недавнего времени китайцы не уделяли региону достаточно внимания и не оспаривали российский контроль над ним. Сейчас же ситуация изменилась. Китай реализует важнейший стратегический транспортный проект «Великий Шелковый путь», подразумевающий создание сети автомобильных и железных дорог, которые позволят китайцам торговать с Европой через сухопутные маршруты, а также привяжет к Китаю экономики всех транзитных стран. Некоторые политологи уверяли, что этот проект несет серьезную угрозу России, поскольку: а) будет идти в обход российской территории и исключит ее из важнейшего транспортного потока в Евразии; б) станет серьезным экономическим конкурентом возглавляемого Москвой проекта евразийской интеграции. Однако этого не произошло: в Китае не стали рисковать надежностью транзита, поэтому российский и китайский президенты приняли совместное заявление о сотрудничестве по сопряжению строительства Евразийского экономического союза и проекта «Шелковый путь». «Проекты евразийской интеграции и “Экономического пояса Шелкового пути” могут гармонично дополнять друг друга. По сути, речь идет о выходе в перспективе на новый уровень взаимодействия, подразумевающий общее экономическое пространство на всем евразийском континенте», — заявил президент Владимир Путин.

Инвестиционный рычаг

Основные соглашения об инвестициях были подписаны с участием Российского фонда прямых инвестиций (РФПИ). Так, РФПИ, Российско-китайский инвестиционный фонд (РКИФ) и один из крупнейших банков КНР China Construction Bank (CCB) договорились о создании механизма, который позволит в разы увеличить кредитование компаний РФ китайскими банками. Пока речь идет о 20 млрд долларов, которые с помощью этого механизма могут быть получены российскими производственными компаниями из сектора алмазодобычи, металлургии и других. Из конкретных компаний пока называется лишь «Сибур» — РКИФ и китайские банки готовы кредитовать его крупнейший проект «Запсибнефтехим» (строительство завода по глубокой переработке углеводородного сырья стоимостью 9,5 млрд долларов), а также входить в капитал этого проекта или самого «Сибура».

Генеральный директор РФПИ Кирилл Дмитриев пояснил «Эксперту», что речь идет о создании платформы для организации долгового финансирования российских компаний. Двадцать миллиардов долларов — это общий возможный объем такого финансирования. «Предполагается, что большую часть ресурсов предоставят китайские кредиторы. А за счет РФПИ или РКИФ будет фондироваться меньшая часть, которая в первую очередь несет риски неплатежей», — отметил Дмитриев.

В качестве возможного механизма может быть использовано мезонинное финансирование (сложноструктурированное кредитование, включающее в себя несколько траншей с разным обеспечением), а структура и условия сделки в каждом случае будут определяться индивидуально. При этом РФПИ, РКИФ и арабские фонды будут участвовать в номинально более рискованном транше. «Но за это мы будем получать более высокую доходность по сравнению с китайскими банками, которые предоставят основной объем финансирования», — отметил Кирилл Дмитриев.

В РФПИ надеются, что предложенный механизм заставит китайские банки более активно работать с российскими компаниями. «Сам факт готовности российского партнера, обладающего качественной экспертизой на внутреннем рынке, совместно инвестировать в ту или иную компанию очень важен для китайских кредиторов, — убежден Кирилл Дмитриев. — А готовность российского партнера первым принять на себя риск неплатежей служит дополнительным стимулом. В большинстве случаев той степени защиты, которую предоставляет участие РФПИ, должно оказаться достаточно. Дополнительные защитные механизмы можно получить на этапе структурирования сделки. Но мы исходим из того, что будем работать с самыми надежными российскими компаниями».

В ходе российско-китайских встреч крупнейшие российские банки также подписали с китайцами ряд соглашений. Внешэкономбанк и Государственный банк развития Китая (China Development Bank) заключили рамочное кредитное соглашение на 8 млрд долларов. Деньги будут предоставлены ВЭБу на развитие Дальнего Востока и Сибири, а именно на инфраструктурные проекты, проекты в сфере коммуникационных технологий и агропромышленного комплекса.

ВТБ и Банк развития Китая (China Development Bank Corporation) договорились о сотрудничестве в обслуживании торговых потоков между двумя странами на общую сумму 12 млрд юаней (около 2 млрд долларов) и о развитии инфраструктурных и финансовых возможностей в рамках совместных экономических зон «Экономический пояс Шелкового пути» и «Морской Шелковый путь XXI века». А Сбербанку China Development Bank предоставил кредитную линию на 6 млрд юаней (около 1 млрд долларов).

China Development Bank также открыл несколько кредитных линий таким крупным компаниям, как МТС и «Мегафон».

Мимо России

Китайские банки и инвесторы все активнее участвуют в российских производственных, а особенно финансовых проектах. Проникновение китайского капитала в российский финансовый сектор началось с SPO ВТБ в 2011 году: китайский государственный фонд CIC International вложил в акции ВТБ 100 млн долларов, и еще 100 млн долларов в 2013 году вложил в бумаги ВТБ China Construction Bank.

В капитале Московской биржи китайские инвесторы появились в 2012 году — в альянсе с РФПИ акции российской торговой площадки приобрела China Investment Corporation; кроме того, 5,6% акций биржи находится в руках китайского суверенного фонда Chengdong Investment Corporation (также владеет 12,5% акций «Уралкалия»). При этом, отмечает профессор департамента финансов НИУ ВШЭ Александр Абрамов, в отношении участия нерезидентов в собственности биржи никакой особой политики не проводится, все пущено на самотек. В итоге на недавнем голосовании в наблюдательный совет Московской биржи абсолютными чемпионами по числу отданных за претендентов голосов стали представитель Китайской инвестиционной корпорации и другие нерезиденты, они обогнали и Алексея Кудрина, и Беллу Златкис, и других известных российских специалистов1. На четырех нерезидентов пришлось 33,6% голосов, на 14 человек из России — 66,4%.

Какие последствия может повлечь за собой тесная дружба с Китаем?

Начнем с компаний, которые стремятся занимать средства у китайских банков. Это стремление понятно: возможности кредитоваться на Западе для многих закрыты, при этом ставки в России продолжают оставаться неподъемными, особенно для крупных инфраструктурных проектов. Приведем пример того же «Сибура»: в компании не комментируют возможные займы и продажу доли китайским инвесторам. Однако руководитель отраслевого информационно-аналитического центра Rupec Андрей Костин отмечает, что у «Сибура» нет проблем с тем, чтобы взять кредит в российских банках, компания финансово достаточно устойчива. «Другое дело, что ввиду девальвации рублевая стоимость проекта выросла, и компании невыгодно брать рублевые кредиты — отдавать придется много, по высокой ставке, да еще и в подешевевших рублях. Поэтому прокредитоваться в Китае — а такой кредит вряд ли будет в юанях, скорее всего, это будут долларовые займы — прекрасный выход, поскольку в долларовом выражении проект подешевел», — поясняет г-н Костин. При этом «Сибур», в отличие от многих российских компаний, сохранил возможность кредитоваться на Западе. «“Сибур" сохраняет возможность занимать в Европе — под поставки сложного оборудования, с использованием механизмов европейских агентств по страхованию экспорта, — добавляет Андрей Костин. — Такие займы могут быть очень привлекательными по цене. А займы в Китае — хорошая возможность покрыть долларовыми средствами локальные издержки: на строительно-монтажные работы, несложное оборудование, комплектующие и так далее».

Итак, для «Сибура» все складывается удачно, но хочется узнать: а где же отечественная банковская и финансовая система? Раньше она была не нужна, так как были европейские и американские рынки, а теперь нет смысла ею заниматься, ведь открылись китайские возможности?

Особенно опасной для нашей финансовой системы, в частности для фондового рынка, выглядит еще одна инициатива, обнародованная по итогам российско-китайских встреч: РФПИ и китайская компания CITIC Merchant, подразделение ведущей финансовой группы CITIC, договорились о создании Российско-китайского инвестиционного банка. Предполагается, что он будет оказывать широкий спектр услуг в области инвестиционно-банковского бизнеса с акцентом на привлечение китайского капитала в российские компании; давать консультации в области слияний и поглощений, прежде всего с целью привлечения китайских стратегических и финансовых инвесторов в акционерный капитал российских компаний; заниматься размещением корпоративных облигаций и акций российских компаний на азиатских фондовых рынках. И это может стать последним гвоздем в крышку гроба российского фондового рынка2, на котором количество IPO и размещений облигаций и так неуклонно снижается.

В РФПИ с этим не согласны: Кирилл Дмитриев убежден, что новый инвестбанк, напротив, будет способствовать развитию и российского фондового рынка. «У российских компаний станет больше возможностей для привлечения капитала, а китайские инвесторы после успешных сделок станут больше внимания уделять возможностям в России», — сказал «Эксперту» глава РФПИ.

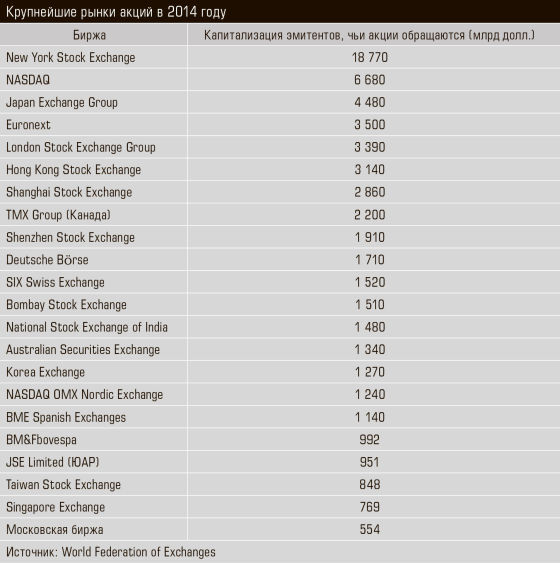

Но возникает вопрос: если российский фондовый рынок не мог конкурировать с Лондоном, то почему он вдруг сможет конкурировать с Шанхаем и Гонконгом? Да, кросс-листинг ценных бумаг наших и китайских компаний, возможно, был бы отличной идеей. Но если глубина китайского рынка акций больше глубины российского почти в девять раз (а с учетом Гонконга — более чем в 14 раз, см. таблицу), при этом на российском фондовом рынке не увеличивается ни число эмитентов, ни число инвесторов, — то последствия для нашего рынка очевидны. «Не будем забывать, что Китай имеет внутреннего инвестора, а Россия — нет, — говорит Александр Абрамов. — В Китае полтриллиона долларов в открытых взаимных фондах (фантастический рывок, который стал возможен благодаря тому, что китайские госбанки активно продавали фонды), сильные индивидуальные инвесторы и вполне возможно, что вскоре Китай реализует свою пенсионную систему. У Китая есть стратегия того, как нерезиденты будут входить на внутренний фондовый рынок, — и эта стратегия продуманна и осторожна».

Для сравнения можно привести такие цифры: среди акционеров Сбербанка нерезидентов более 43%, доля иностранных лиц в капитале China Construction Bank около 36%, а в капитале Bank of China — 28%. «Наше плотное взаимодействие с Китаем могло бы быть нормальным, полезным процесс, если бы он шел в дополнение к основному развитию нашего рынка. А сложившиеся диспропорции в условиях полной либерализации валютного законодательства и сокращения поля для частных игроков на фондовом рынке могут привести к серьезной зависимости российских инфраструктурных организаций от Китая», — резюмирует Александр Абрамов.

Прогнулись?

И это если не касаться темы экспансии китайских производственных компаний, для которых китайские финансисты обычно лишь прокладывают путь. «Российские компании отчаянно пытаются найти альтернативу европейскому и американскому финансовому рынку, и такая альтернатива — Китай. Однако многие наши компании при этом не до конца понимают, что будет дальше, — предупреждает Александр Абрамов. — Китай везде ведет себя одинаково — в Африке, в Латинской Америке: за капиталом следует влияние. Китайцы готовы давать деньги, но эти деньги связанные: Китай ведет достаточно агрессивную политику, и финансы предоставляются с тем условием, что за ними придут другие китайские компании — строительные, девелоперские, логистические, транспортные. Возможные риски этого ни российские финансовые компании, ни производственные, ни госкомпании пока до конца не понимают».

Яркий пример стратегического продвижения своих интересов нашими китайскими партнерами — крупная сделка с Россией в сфере транспорта и логистики. Подписан меморандум о сотрудничестве между Министерством транспорта России, РЖД, Государственным комитетом КНР по развитию и реформе и Китайскими железными дорогами в сфере строительства высокоскоростной железнодорожной магистрали (ВСМ) Москва—Казань. В перспективе она должна стать первым шагом на пути создания высокоскоростного транспортного коридора Москва—Пекин. А он, в свою очередь, является важным компонентом продвигаемой китайцами идеи трансконтинентального транспортного пути из Китая в Европу, получившего название «Новый Шелковый путь». Идеи важной для китайцев, поскольку ее реализация позволила бы им сильно улучшить логистику доставки своей продукции на рынки Европы, используя скоростные товарные поезда.

В общем и целом подписанный документ можно рассматривать как декларацию о намерениях. Подробные параметры сотрудничества в реализации проекта строительства магистрали еще не прописаны. Окончательно все детали будущего соглашения по магистрали, включая инвестиционную модель и вопросы локализации производства оборудования, стороны договорились согласовать к 1 мая 2016 года. Компания-концессионер должна быть создана в конце 2016-го — начале 2017 года.

В рамках реализации меморандума стороны планируют продолжить консультации по согласованию организационно-правовой и инвестиционно-финансовой модели проекта ВСМ Москва—Казань, вопросов совместного производства оборудования и его локализации, создания специальной проектной компании для реализации проекта на основе принципов государственно-частного партнерства (концессии).

Однако уже прописанные в меморандуме условия явно свидетельствуют о «сдаче» российского проекта развития высокоскоростных магистралей на милость китайцам. В частности, предполагается «использовать китайские технологии и оборудование в области высокоскоростного подвижного состава; осуществлять всестороннее сотрудничество в сфере разработки и производства высокоскоростного подвижного состава». Особо оговорено, что, если каких-то комплектующих или оборудования в России нет, будет использоваться только китайская продукция.

С наличием технологий и оборудования никаких проблем не предвидится. Как отмечает заместитель генерального директора Института проблем естественных монополий Владимир Савчук, Китай сам уже располагает всеми современными технологиями в этой сфере: «Конкуренция между производителями готовых технических решений для ВСМ очень большая. При этом практически все зарубежные компании в той или иной сфере присутствуют на рынке Китая, а Китай, в свою очередь, начинает тиражировать имеющиеся в его распоряжении технологии на перспективные рынки сбыта, в том числе в Россию».

Есть у страны и опыт в строительстве линий ВСМ, в том числе в суровых условиях морозного климата — именно такова пролегающая через Маньчжурию линия Далянь—Харбин.

Другой вопрос — локализация в России. Изначально на проект магистрали Москва—Казань возлагались большие надежды. Трасса протяженностью 770 км должна обойтись чуть более чем в триллион рублей. При этом ранее предполагалось, что при ее строительстве будет достигнут высокий, до 80%, уровень локализации производства оборудования в стране. Вкупе с другими заказами это должно было создать на стройке и в отраслях-поставщиках до 370 тыс. новых рабочих мест.

В новом меморандуме точных параметров локализации еще нет. Но хотя представители Трансмашхолдинга и «Синары» присутствовали при его подписании, начало тревожное. Китайцы славятся своим исключительным нежеланием развивать обрабатывающие производства за границей, при реализации глобальных проектов они стараются максимум оборудования импортировать из Китая. И в этот раз переговоры осложнялись тем, что китайская сторона хочет как можно больше компонентов импортировать. Какую-то надежду пока дает то обстоятельство, что конкурс на проектирование трассы стоимостью 20 млрд рублей выиграл российско-китайский консорциум во главе с «Мосгипротрансом» при участии «Нижегородметропроекта» и CREEC (China Railway Eryuan Engineering Group Co. Ltd.). Остается надеяться, что отечественные проектировщики не забудут об отечественных производителях.

Финансовая сторона меморандума тоже хуже для России по сравнению с предыдущими планами. Китайцы готовы предоставить до 300 млрд рублей: 50 млрд в капитал концессии (позже эти средства будут возвращаться через концессионные платежи) и 250 млрд — кредитами от китайских банков. Возможно, еще 50 млрд будет выделено в виде кредита при наличии российских госгарантий. Между тем еще несколько месяцев назад, до девальвации рубля, китайцы были готовы вложить в казанскую трассу вдвое больше — 10 млрд долларов. В принципе китайцы и сейчас не исключают доведения своих инвестиций в концессию до 100 млрд рублей, а кредита — до 500 млрд рублей. Но теперь из обязательств это перешло в разряд «рассмотрим возможность».

Сергей Кудияров,

Геворг Мирзаян,

Евгения Обухова,

Евгений Огородников

Десант на емкий рынок

Еще одна важная сфера нашего взаимодействия с Китаем, где уже видны первые результаты, — авиастроение. Год назад Объединенная авиастроительная корпорация (ОАК) начала работу с китайской COMAC по совместному созданию нового широкофюзеляжного магистрального самолета, а сейчас мы получили отличную возможность начать массовые поставки своих региональных лайнеров SSJ на китайский рынок. Для этих целей Россия и Китай создадут совместную лизинговую компанию, которая будет зарегистрирована в китайской юрисдикции. Соглашение об этом президент ОАК Юрий Слюсарь и секретарь комитета народного правительства провинции Шэньси Ван Цзюнь подписали в Кремле в присутствии лидеров двух стран. В проекте также примет участие Российско-китайский инвестиционный фонд и китайская лизинговая компания New Century International Leasing.

Согласно договоренности, в ближайшие три года новая лизинговая компания приобретет у «Гражданских самолетов Сухого» (ГСС) до 100 лайнеров SSJ на общую сумму порядка 3 млрд долларов для поставки в КНР и страны Юго-Восточной Азии. «Это действительно историческое событие. Мы много говорили о китайском рынке, мечтали на него попасть, потому что это самый быстрорастущий рынок в мире. В ближайшие пятнадцать лет там будет продано порядка 1300 самолетов», — сообщил глава ОАК. Заметим, что само соглашение было подготовлено в рекордно короткий срок: от начала переговоров и до подписания договора прошло всего три месяца. И этот факт можно смело занести в актив Юрию Слюсарю, который в результате контракта с китайскими партнерами обеспечил своей компании все возможности для того, чтобы максимально загрузить производственные мощности завода в Комсомольске-на-Амуре, где, собственно, и выпускается SSJ.

Уже в следующем году новая лизинговая компания получит не менее пяти новых самолетов, однако российская сторона надеется увеличить их количество до десяти. Как раз к этому времени завершится процедура валидации сертификата SSJ авиационными властями КНР, что откроет этому лайнеру путь к коммерческой эксплуатации. Учитывая, что договоренность с КНР достигнута на высшем уровне, можно не сомневаться: большая часть из сотни SSJ так или иначе уже распределена между китайскими авиакомпаниями, которые будут эксплуатировать эти лайнеры на условиях операционного лизинга. И главная задача — сделать так, чтобы финансовый пакет был привлекательным для китайских авиаперевозчиков, а обслуживание самолетов проходило на самом высоком уровне. По словам Юрия Слюсаря, для этих целей в новом экономическом районе Сисянь, расположенном в провинции Шэньси, планируется создать центр технического обслуживания самолетов, центр кастомизации лайнеров, а также учебный центр. В будущем же все эти структуры вполне могут быть использованы и для обеспечения эксплуатации нового российско-китайского широкофюзеляжного самолета, который должен появиться в 2025 году.

Алексей Хазбиев