За последние пять лет Уралвагонзавод из сравнительно небольшого предприятия превратился в крупный машиностроительный холдинг. Однако ради эффективности ему очень важно сохранить достаточно узкую машиностроительную специализацию

Руководство корпорации «Уралвагонзавод» (УВЗ) обратилось в российское правительство с просьбой предоставить предприятию госгарантии по кредитам, необходимым компании для реализации федеральной программы «Развитие оборонно-промышленного комплекса РФ до 2020 года». «Мы рассматривали сумму приблизительно от 35 до 50 миллиардов рублей, плюс мы попросили увеличения уставного капитала. Программа модернизации предусматривает 60 процентов государственных средств, 40 процентов средств компании, но у нас нет такой прибыли, которая позволила бы обеспечить инвестиции, а программу никто не отменял», — объяснил позицию компании гендиректор Уралвагонзавода Олег Сиенко.

Государственная машиностроительная корпорация вновь столкнулась с финансовыми трудностями. Отчасти это объясняется санкциями, введенными странами Запада против компании, отчасти — ужесточением кредитно-денежной политики в стране. Не исключено, что свою роль играет и избыточная диверсификация УВЗ.

Восстать из кризиса

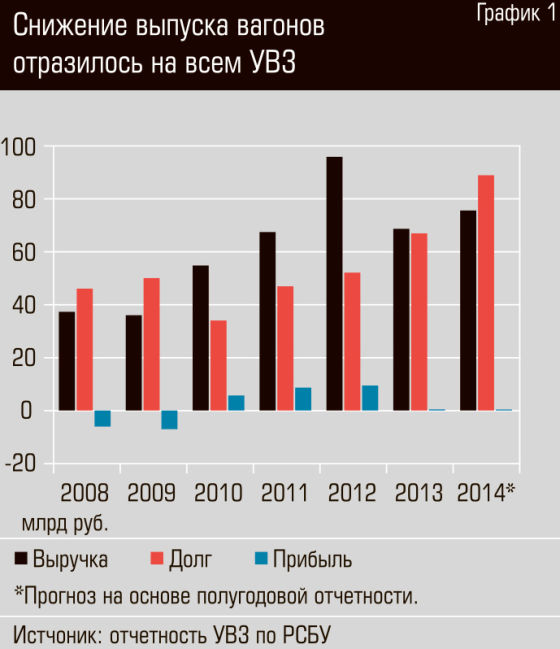

Возрождение Уралвагонзавода началось в кризисном 2008 году. Тогда небольшая (по меркам других промышленных гигантов, таких как КамАЗ и АвтоВАЗ) компания, специализирующаяся на выпуске железнодорожных вагонов (в основном полувагонов и цистерн) и военной техники (танков Т-72 и Т-90), столкнулась с большими финансовыми проблемами. При выручке чуть более 35 млрд рублей долг компании составлял 60 млрд рублей, из них 5 млрд компания должна была выплатить по облигациям в 2008-м и 2010 годах.

На выгодных условиях продажа цистерн различного назначения для цементовозов, битумовозов и бензовозов.

Из-за кризиса РЖД резко снизили объем закупки вагонов, в итоге выручка начала падать, а долг по-прежнему нужно было обслуживать. При этом у завода было обязательство перед Индией на поставку 347 танков Т-90. Финансовые трудности грозили банкротством и срывом крупного экспортного контракта, все это могло привести к социальному взрыву в Нижнем Тагиле, где расположено основное производство УВЗ (под угрозой оказалось 34 тыс. рабочих мест), и к серьезным штрафам на международном уровне. Тогда ситуацию удалось разрешить: сначала УВЗ получил финансовые гарантии на 10 млрд рублей, а позже финансовое вливание от государства, которое выкупило акции УВЗ более чем на 14 млрд рублей. Президент Владимир Путин так описывал положение завода: «В 2009–2012 годах на УВЗ сложилась критическая ситуация, и если бы не помощь из федерального бюджета общим объемом 14,2 миллиарда рублей, завод наверняка был бы остановлен».

Оказывая финансовую помощь в тяжелых условиях, государство в первую очередь пыталось сохранить базовые компетенции УВЗ — умение производить танки. Состояние реальных активов УВЗ на тот момент было плачевным: оборудование и технологии производства в основной массе своей — 1970–1980-х годов. Однако государство тогда нуждалось даже в морально устаревших станках и оборудовании и в людях, которые умели бы на них работать.

В 2008 году конфликт с Грузией обнажил серьезные проблемы российской армии: ее вооружение крайне устарело. Пришлось задуматься о модернизации. В результате была подготовлена и запущена программа перевооружения до 2020 года. Эта программа размером 20 трлн рублей стала спасением для большинства предприятий оборонки, которые обеспечивают порядка 2 млн рабочих мест, но почти два десятилетия сидели на голодном пайке, теряя работников, компетенции и оборудование.

Одним из выгодоприобретателей новой оборонной программы стал УВЗ. «В 2009 году большинство предприятий, входящих сегодня в корпорацию, находились в состоянии кризиса, сопровождающегося социальной напряженностью. У них были многомиллиардные долги, они работали в убыток. В кратчайшие сроки удалось погасить убытки прошлых лет в размере более 13 миллиардов рублей, выйти на прибыльность, обеспечить новые рабочие места и, что самое важное, спасти танкостроение как отрасль», — говорит Олег Сиенко.

Угроза банкротства стала встряской для завода. В 2009–2010 годах УВЗ начал урезать расходы прямо по учебникам менеджмента: сбросил с баланса социалку и непрофильные активы — дошкольные учреждения, трамвайное управление, общежития и охранные предприятия. Уже в 2010 году на УВЗ числилось всего 29,3 тыс. человек (с 2008 года сокращение составило около 5 тыс. сотрудников, в основном как раз за счет непрофильных активов). В итоге УВЗ не только преодолел кризис, но и серьезно поправил свое положение и смог встроиться в новый тренд роста экономики, начавшийся в 2010 году.

Уже через два года после кризиса компания крепко стояла на ногах: щедрой рукой снабдив завод деньгами, государство разместило на нем дополнительные заказы Минобороны, «Российских железных дорог» и «Транснефти» (почти вся нефть, перевозимая по железной дороге от Сковородино до спецморпорта Козьмино, сейчас «ездит» в цистернах УВЗ). Эти меры помогли Уралвагонзаводу не только продержаться на плаву до начала государственной программы закупки вооружений в 2011 году, но и преуспеть. По словам Олега Сиенко, за пять лет суммарная выручка превысила 414 млрд рублей, чистая прибыль составила более 28 млрд рублей, объем внутренней кооперации превысил 21 млрд рублей. С 2009-го по 2013 год УВЗ произвел и реализовал более 103 тыс. вагонов на 189,7 млрд рублей.

Новый вагон

Производство на УВЗ удалось нарастить не только благодаря перевооружению армии. Сразу после кризиса в активную фазу вступила реформа РЖД. Монополия распродавала вагонные парки, и их новые собственники, покупая, по большому счету, доли рынка грузоперевозок, тут же начинали модернизировать устаревший подвижной состав. Вагоностроительные предприятия почувствовали спрос и в ответ активно нарастили производственные мощности. Главным бенефициаром реформы РЖД стал опять-таки УВЗ. В 2010 году корпорация повторила рекорд СССР, выпустив 20 тыс. вагонов. В 2011 году был установлен мировой рекорд — 25 тыс. вагонов и цистерн, в 2012-м этот рекорд был побит (28 тыс. единиц).

|

В целом российские производители железнодорожного подвижного состава за пять лет получили 80 млрд рублей инвестиций и вышли на мощности 150 тыс. вагонов в год (с учетом мощностей Украины и Белоруссии). Получив столь значительные вливания, вагоностроительный рынок начал бурно развиваться. Два крупнейших отечественных игрока — УВЗ и его конкурент Тихвинский вагоностроительный завод группы ИСТ — разрабатывали так называемые инновационные вагоны, эксплуатация которых должна давать экономический эффект. РЖД считает, что использование новых вагонов должно приводить к сокращению топливно-энергетических затрат на тягу вагона, снижению разрушающего воздействия подвижного состава на путь, уменьшению затрат на обслуживание вагона в пути следования, повышению грузоподъемности и т. д. Операторы получают скидку до 8% на пользование инфраструктурой РЖД, если они пользуются подвижным составом, признанным инновационным.

На УВЗ разработка инновационного вагона началась еще в 2004 году, а уже в 2009-м первая партия поступила на тестовую эксплуатацию в РЖД. «Уралвагонзавод стал первым, кто применил композиционные материалы в вагоностроении. За этим направлением будущее, ведь использование композитов дает, во-первых, увеличение срока службы изделия, во-вторых, уменьшает его вес. Кроме того, композит не окисляется и не ржавеет», — сообщили «Эксперту» на УВЗ.

Однако инновационные вагоны УВЗ никак не удавалось избавить от «детских болезней»: РЖД у 72% вагонов обнаружили изломы и трещины полимерных упругих элементов. Уралвагонзавод пытался неоднократно улучшить эти детали. Но в 2013 году в ходе дополнительных осмотров повышение качества не подтвердилось. В РЖД сообщали, что количество отцепов инновационных вагонов УВЗ втрое выше, чем у типовых. Но УВЗ не сдается и запускает новинку за новинкой. Самые последние разработки — вагон-хоппер для минеральных удобрений с кузовом из композиционных материалов, полувагон объемом 94 кубометра и осевой нагрузкой 25 тонн. Кроме того, завод предлагает новую тележку 18-555 — после типовых и сертификационных испытаний она будет запущена в серийное производство и заменит устаревшую.

Рынок на тормозе

Быстрый рост вагоностроения довольно скоро привел к перепроизводству — рынок столкнулся с ним уже в 2013 году. Спрос на новый подвижной состав стал падать. По данным РЖД, избыточный парк превысил 250 тыс. единиц. По подсчетам Института проблем естественных монополий (ИПЕМ), профицит составляет 290 тыс. единиц при общем парке 1220 тыс. единиц. То есть каждый четвертый вагон в системе РЖД оказался лишним. В итоге ставка аренды вагонов на рынке устремилась вниз, а операторы подвижного состава стали отказываться от новых покупок.

Кризис перекинулся и на вагоностроителей. Падение производства по отношению к лучшим для отрасли вагоностроения 2011–2012 годам, когда предприятия производили по 110–120 тыс. вагонов в год, в 2013 году составило более 30%, а в начале 2014-го — уже более 40%. Правда, постепенно провал удалось компенсировать. Отчасти просадка российского рынка была нивелирована за счет украинских производителей, доля которых на российском рынке составляла до 40%. Не вдаваясь в детали, скажем, что падение производства у украинских вагоностроителей в начале этого года составляло 80%.

«По итогам первого полугодия 2014 года российские вагоностроители суммарно изготовили и отправили заказчикам немногим более 30 тысяч грузовых вагонов различных видов. Это на 11 процентов больше, чем за аналогичный период прошлого года, — комментируют ситуацию на УВЗ. — Но этот рост обманчив. Во-первых, результаты прошлого года были не самыми лучшими, во-вторых, весь 2014 год продолжается снижение цен на подвижной состав. Поэтому, даже нарастив в натуральном выражении объем производства и реализации, в стоимостном выражении мы все равно находимся приблизительно на уровне прошлого года».

На УВЗ выделяют две причины остановки роста рынка: снижение объема железнодорожных перевозок и наличие на железных дорогах большого количества вагонов с продленным сроком службы. И действительно, по данным ИПЕМ, предел срока службы превышен у 268,8 тыс. вагонов. Парк полувагонов превышает 550 тыс. штук, из них 27,9% курсируют с превышением срока службы.

Сейчас правительство пытается всячески стимулировать переход отрасли на новые вагоны, в том числе инновационные. Но категорически против выступают железнодорожные операторы. За два года ставки на аренду вагонов снизились примерно в три раза, а стоимость нового полувагона — только на 30%. Инновационный вагон, который пытаются продвинуть производители, стоит, конечно, дороже обычного.

Точки роста

Итак, рынок производства вагонов начал пробуксовывать. По данным Росстата, за девять месяцев 2014 года российские производители смогли нарастить производство на 2,4% по сравнению с прошлым годом. Однако цены на вагоны пошли вниз. В итоге дойная корова УВЗ — рынок вагоностроения, дающий примерно половину выручки предприятия, — перестала содержать все остальное. Естественно, это крайне болезненно для компании.

В структуру УВЗ сейчас входит около 40 предприятий, большая часть из них — производители спецтехники различного назначения или комплектующих к ней. За последние годы УВЗ, пользуясь экономическим оживлением, запустил сразу несколько новых крупных инвестиционных проектов. Во-первых, будучи крупнейшим производителем трамваев в России, он вложил заметные деньги в дизайн нового трамвая. На выставке «Иннопром-2014» была представлена новая модель 71-410 R1 (Russia One). Это трамвай нового поколения, аналогов которому в России нет.

Во-вторых, Уралвагонзавод пытается вернуться на рынок дорожно-строительной техники. «Менее десяти лет назад экскаваторы производства головного предприятия пользовались устойчивым спросом. Сегодня, в условиях роста объемов строительства и с учетом задач импортозамещения и диверсификации рынков, возобновление производства экскаваторов вновь актуально», — считают на УВЗ. Кроме того, производятся тракторы, сельхозтехника, машины для коммунального хозяйства.

В-третьих, УВЗ пытается сыграть на импортозамещении и занять долю подстанционных нефтесервисных компаний на российском рынке. В-четвертых, у корпорации есть ряд совместных инвестпроектов со шведской Volvo, американской Сaterpillar и канадской Bombardier. С первой УВЗ пытался создать двигатель, со второй — тепловоз, с третьей — вагоны метро. Правда, ставка на кооперацию с западными концернами не оправдала себя: санкции приостановили сотрудничество.

Попытки оседлать все тренды кажутся правильными, но новые проекты в машиностроении требуют колоссальных вливаний, отдача от которых начнется не сразу. Вагоны, тепловозы и спецтехника начинают окупать себя лишь на третий-пятый год после запуска производства.

УВЗ планирует в 2014 году направить на реконструкцию всех своих предприятий более 50 млрд рублей, в том числе 35 млрд на модернизацию нижнетагильского Уралвагонзавода. Всего до 2020 года УВЗ намерен инвестировать в обновление фондов 150 млрд рублей.

Деньги в дефиците

Таких денег у самого УВЗ нет. Консолидированная выручка предприятия в один из лучших годов последнего десятилетия — 2012-й — составила 127 млрд рублей, EBITDA — 20,3 млрд. Разумный максимум кредита в такой ситуации — 60 млрд рублей. Но еще в 2012 году общий консолидированный долг компании превышал 90 млрд рублей.

Более свежих аудированных и консолидированных по группе данных корпорация пока не представила. Но уже сейчас ясно, что по основному бизнесу — производству вагонов — произошла просадка. По итогам прошлого года, по предварительным данным, УВЗ выручил лишь 96 млрд рублей, и то лишь потому, что оборонзаказ вырос в 2,7 раза. В 2014 году эта статья доходов, по словам гендиректора Олега Сиенко, вырастет еще в два с половиной раза. В итоге можно ожидать, что по итогам 2014 года выручка всех предприятий компании составит 130–150 млрд рублей.

Какова задолженность всех 40 предприятий, объединенных в УВЗ, на текущий момент не известно. Можно лишь предполагать, что она превысила уровень 2012 года. Например, только головная компания — нижнетагильский УВЗ — за полтора года нарастила долговое бремя с 52 млрд рублей (по итогам 2012-го) до 90 млрд (по итогам шести месяцев 2014-го), то есть более чем на 73%, и это на фоне существенных прямых государственных вливаний. С учетом экстренной помощи в размере 14 млрд рублей и госгарантий на 10 млрд рублей за 2009–2010 годы, по оценке главы Минпромторга РФ Дениса Мантурова, УВЗ было выделено 28 млрд рублей.

Осенью 2012 года УВЗ провел допэмиссию акций на 10 млрд рублей в пользу государства. Примерно половину бумаг правительство обменяло на пакеты акций оборонных предприятий, в том числе на 42,48% акций Тверского вагоностроительного завода (ТВЗ), принадлежащего ЗАО «Трансмашхолдинг». Другую половину государство закрыло деньгами. Весной 2014 года последовала новая эмиссия, еще на 10 млрд рублей. В Уралвагонзаводе назвали эту операцию «технической», пояснив, что она связана с получением средств для реализации ФЦП «Развитие ОПК». И вот осенью 2014 года — новая просьба УВЗ о помощи в виде гарантий в размере от 35 до 50 млрд рублей.

Танки все простят

УВЗ (с учетом подконтрольного ему «Омсктрансмаша») — единственный производитель танков в России. Главная модель — танк Т-90 и его модификации. В целом разработка этого танка была осуществлена в 1980-е, а сам он представляет собой глубоко модернизированный советский танк Т-72. Производство Т-90 началось в 1992 году. Всего, по различным оценкам, было выпущено больше 1300 машин различных модификаций. Основным покупателем этих танков стала Индия. Кроме того, танки поставлялись в Алжир, Венесуэлу, на Кипр, в Сирию, Уганду, Туркменистан и Азербайджан.

Несмотря на высокие оценки российского «летающего» танка Т-90 за рубежом, российские военные критически отзывались о его свойствах. В 2011 году Министерство обороны объявило о прекращении закупок этой боевой машины для российской армии. На вооружении в РФ стоит порядка 10 тыс. танков Т-72. Военные модернизируют их до уровня Т-90. «Те образцы оружия, которые производит российская промышленность, в том числе бронетанковое вооружение, артиллерия и стрелковое, по своим параметрам не соответствуют образцам НАТО и даже Китая», — заявил в марте 2011 года главнокомандующий Сухопутными войсками (ныне в отставке) Александр Постников, добавив, что вместо одного Т-90 «проще купить три немецких “Леопарда”». В итоге модель Т-90 российской армии оказалась практически не нужна.

Сейчас УВЗ разрабатывает новый танк, точнее, платформу «Армата». Уникальность ее заключается в том, что это не просто танк, а единая боевая платформа, которая может нести порядка 30 видов вооружений. Уровень унификации не имеет мировых аналогов: на базе «Арматы» будут собираться не только боевые машины, но и машины боевого управления, артиллерийского и ракетного вооружения, машины войсковой ПВО и машины тылового обеспечения. Составные части их взаимозаменяемы, что позволит в короткий срок производить ремонт и обслуживание. Планируется, что первые образцы танков на базе «Арматы» примут участи в Параде Победы 2015 года.

Судя по всему, «Армата» будет поставляться не просто как готовое изделие, а в рамках контракта жизненного цикла (КЖЦ). То есть в течение всего срока эксплуатации эти танки будет обслуживать УВЗ. Для этого под управление УВЗ были переданы восемь бронетанковых ремонтных заводов, где осуществляется сервис бронетехники Министерства обороны РФ. «Развитая сеть сервисных центров позволит сократить время доставки военной техники к месту ремонта и обратно и, соответственно, сократит транспортные расходы, а также даст возможность обеспечить потребность войсковых ремонтных органов в запасных частях, узлах и агрегатах для ремонта техники своими силами», — говорится в сообщении УВЗ.

Таким образом, УВЗ одним из первых в России реализует схему КЖЦ. Хотя есть к такому виду сервиса и нарекания. В случае реальной войны гражданские специалисты, обслуживающие технику, часто отказываются ехать в горячие точки. Армия же, отдав сервис на аутсорсинг, сталкивается с проблемой ремонта техники в местах конфликтов.

А вот для компаний-производителей КЖЦ весьма выгодны, и перевод техники на такой вид контракта — мировой тренд, позволяющий корпорациям зарабатывать не только на выпуске, но и на обслуживании машин.

|

Тяга к многопрофильности

Говоря о стратегии УВЗ, стоит выделить еще одну черту, которая отличает его от других оборонных предприятий, а именно — многопрофильность. Уже сейчас аналитиков волнует вопрос: что будет с оборонным машиностроением дальше? Государство выделит оборонщикам колоссальные ресурсы — 20 трлн рублей, на эти деньги будут куплены новые станки и оборудование, армия получит новую технику. На двадцать-тридцать лет проблема перевооружения Вооруженных сил будет закрыта. Что же делать со всеми новыми станками, оборудованием и компетенциями, после того как оборонзаказ иссякнет? Пытаясь заранее нивелировать этот негативный тренд, УВЗ сразу делает заявку на многопрофильность, чтобы сокращение одного рынка компенсировалось другими. Однако по структуре активов УВЗ можно увидеть, что она представляет собой не продуманный набор разнопрофильных активов, а, скорее, пока еще небольшой чеболь — со всеми его плюсами и минусами.

Чеболь — корейское понятие, хотя его аналоги имеются и в Японии (так называемые сюданы или дзайбацу). Такие компании объединяют в рамках единой организационной структуры предприятия различной отраслевой направленности. Чеболи и дзайбацу существуют при поддержке правительства страны, которое обеспечивает им защиту и ряд привилегий — льготы при налогообложении и кредитовании. Такой подход позволил южнокорейским и японским компаниям стать крупнейшими экспортерами машиностроительной продукции, а экономикам — продемонстрировать «чудо». Но и Япония, и Южная Корея были вынуждены уйти от «чеболизации», столкнувшись с неэффективностью таких структур на конкурентном внешнем рынке.

Некоторые признаки «чеболизации» наблюдаются и на УВЗ: достаточно вольготно чувствуя себя с точки зрения доступа к финансам, завод начинает покидать рамки классического машиностроительного холдинга и приобретать непрофильные активы. То, что УВЗ возвел бетонное производство в Нижнем Тагиле и намерен построить новый энергоблок на 64 МВт, можно списать на критическую необходимость и отсутствие в регионе других игроков в строительной и энергетической сфере. УВЗ пытался расширить машиностроительной сегмент, сыграв на рынке M&A: в частности, хотел выкупить у ВЭБа концерн «Тракторные заводы», поглотить «Мотовилихинские заводы», обменять 42% акций в Тверском вагоностроительном заводе на активы Трансмашхолдинга в оборонке. Компания проявляла интерес к металлургическому заводу «Красный Октябрь» (Волгоград), «Амурметаллу» и порту Ванино. Дочерняя структура УВЗ, железнодорожный оператор «УВЗ-Логистик», приобрела угольную компанию «Заречная» с объемом добычи около 10 млн тонн энергетического угля в год. УВЗ начинает проявлять интерес и к медиабизнесу. В Нижнем Тагиле появилось местное радио, популярный телеканал «Реальный Тагил», газета «Машиностроитель», сервис по продаже рекламных поверхностей — все это принадлежит УВЗ. В 2015 году к медиаактивам корпорации может добавиться телеканал в Екатеринбурге.

Стоит отметить, что тем путем, которым идет УВЗ, уже несколько раз проходили частные и государственные российские компании. Так, к кризису 1998 года ведущие российские финансово-промышленные группы, подконтрольные олигархическим структурами, подошли перегруженные различными активами. В итоге кризис расставил все на свои места и многие из этих ФПГ лишились своего ядра — обслуживающих их банков: под тяжестью кризиса легли «СБС-Агро» и Инкомбанк. Чудом удалось избежать банкротства «Онэксиму», «Менатепу» и «Российскому кредиту». В итоге владельцы целых империй позже распродавали свои активы и фокусировались на одном — лучшем — бизнесе.

|

Из более близких к УВЗ примеров диверсификации можно назвать «Газпром». В 2000-е, получив излишки средств от активного роста цен на углеводороды, компания активно вкладывала деньги в бизнесы, сопутствующие основному. Расцвели Газпромбанк и СОГАЗ, появился «Газпром-медиа», был приобретен «Сибур». Немногим позднее «Газпром» активно скупал активы в электроэнергетике и даже присматривался к угольному СУЭКу. В итоге на текущий момент финансы и медиа уже практически откололись от «Газпрома». Продан «Сибур». Энергетические компании пока не приносят прибыли, поэтому не стоят в очереди на продажу.

Хороший зарубежный пример широкой диверсификации — чеболь Samsung. В состав холдинга входят мощный нефтехимический блок, состоящий из 15 заводов, блок тяжелой промышленности, возводящий нефтегазопроводы, танкеры, гаубицы и самолеты. Есть в портфеле активов строительная компания, финансовый блок и в нагрузку ко всему — текстильные фабрики. Однако это эхо былого величия. Во второй половине 1990-х годов компания прошла существенную реструктуризацию. Она откинула десятки непрофильных производств, уволив до трети персонала, и сконцентрировалась на растущем рынке электроники. В итоге до 70% выручки компания сейчас получает от этого рынка.

То есть попытки заработать на многих бизнесах сразу не новость. Этим путем проходили сотни бизнесменов по всему миру. Однако практика показывает, что рано или поздно наступает экономический кризис, который обостряет внутренние проблемы в слишком широко диверсифицированных структурах. Компании приходится выбирать — погибнуть или избавиться от непрофильных активов и сконцентрироваться на самом важном. Более того, стать чеболем гораздо проще, чем потом перестать им быть — пристроить непрофильные активы за разумные деньги, уволить персонал, оптимизировать управление. Так зачем же к этому стремиться?

Евгений Огородников